- Аналитика

- Анализ рынка

- Мнения

- Аппетит к риску во втором квартале может заметно снизиться

Аппетит к риску во втором квартале может заметно снизиться

Начало второго квартала - время подвести промежуточные итоги, и попытаться оценить перспективы рынков на ближайшие месяцы. Начало года выдалось на рынках очень нервозным. Новая девальвация юаня стала, пожалуй, основным триггером для снижения всей группы рисковых активов, и в результате в моменте даже американский рынок снижался с начала года на 12-13%. Однако китайским властям удалось, по крайней мере, на время нивелировать панические настроения, влить новую порцию ликвидности, а новые стимулы со стороны ЕЦБ и Банка Японии также локально добавили оптимизма на рынках. Как итог, американский фондовый рынок закрыл квартал в небольшом плюсе.

Учитывая возросшую волатильность, мы видим высокую корреляцию сырьевого рынка (в частности нефтяных цен) с динамикой фондовых индексов. Ужасное начало года для нефтяного рынка при улучшении аппетита к риску в конце января-начале февраля также стало сходить на нет, а вербальные интервенции представителей ОПЕК и независимых производителей послужили подходящим новостным поводом для роста нефтяных цен. При этом, на наш взгляд, любая инициатива производителей совместно снизить объем добычи однозначно обречена на провал, а возможная заморозка объемов добычи на максимальных за все время уровнях (еще и с отдельными условиями для иранской стороны) не окажет никакого влияния на среднесрочную динамику рынка.

Для среднесрочных перспектив нефтяного рынка имеет значение новая волна снижения объемов добычи в Соединенных Штатах. Среднедневной объем добычи в Штатах снизился с 9.6 млн. барр/сутки с лета прошлого года, либо (кому как больше нравится) более чем с 9.2 млн. барр/сутки в начале этого года до 9.022 млн. барр/сутки на прошлой неделе. Темпы снижения действительно превосходят ожидаемые, и постепенное снижение добычи в Северной Америке - фактор, который увеличивает вероятность того, что ценовое дно было пройдено в первом квартале.

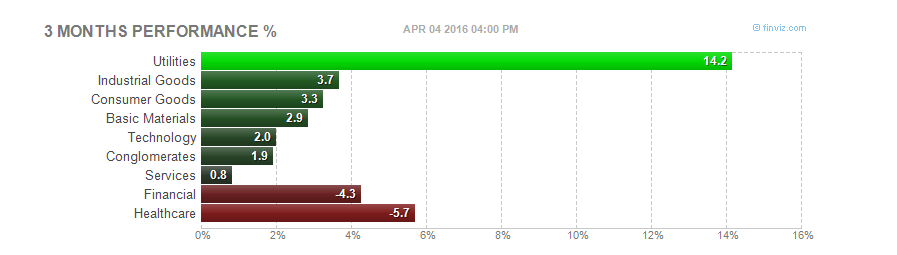

Если вернуться к американскому рынку акций и внимательно посмотреть динамику отдельных секторов американского рынка, то картина быков вряд ли порадует. Среди всех секторов американского рынка наилучшую динамику демонстрирует защитный сектор коммунальных компаний (+14.2% с начала года). За ним с огромным отрывом следуют промышленные товары(+3.7%), потребительские товары (+3.3%) и за счет локального роста нефтяных цен Basicmaterial (+2.9%). Сектора технологий и услуг находятся вблизи нулевой отметки, а финансовый сектор в заметном минусе (-4.3%). Такое положение секторов говорит об осторожности инвесторов. Относительная сила защитных секторов - показатель отсутствия готовности ставить на дальнейший сильный рост американского рынка.

(рисунок взят с портала finviz.com)

На данный момент индекс S&P 500 находится на расстоянии примерно 4% до исторических максимумов, и, на наш взгляд, текущие цены вполне подходят для закрытия большей части имеющихся длинных позиций. Вероятность коррекции в ближайшие месяцы высока.

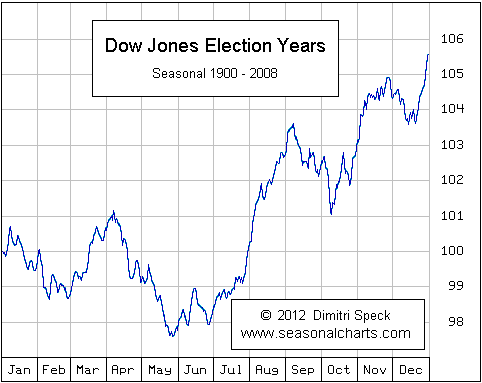

К фактору сезонности можно относиться по-разному, однако иногда бывает полезно взглянуть на эти графики. Ниже вы видите дорожную карту американского рынка (взятую с ресурса seasonalcharts.com) в год президентских выборов в Соединенных Штатах. Март месяц традиционно оказался очень позитивным для рынка, однако, в апреле и в мае в год выборов обычно наблюдалось снижение индексов.

Что касается российского рынка акций, то здесь, разумеется, нам нужно выделять две истории: российский рынок в рублевом выражении и российский рынок в валютном выражении. Если говорим про валютную историю, то пока предпосылок для дальнейшего роста индекса РТС не так много. С технической точки зрения для индекса РТС ключевым сопротивлением является отметка в 900 б.п., и только выход за нее может стать сигналом для постепенного изменения в позитивную сторону отношения к российскому рынку. Пока же на горизонте ближайших месяцев больше вероятность увидеть возобновление снижения.

Для индекса ММВБ ситуация отличается. Рублевый индекс близок к историческим максимумам, и покупать коррекции на российском рынке может быть интересно и в ближайшие месяцы. Поскольку мы ожидаем коррекции по развитым рынкам на горизонте ближайших месяцев, покупать по текущим ценам российский рынок вряд ли интересно, однако в случае возвращения индекса ММВБ в район 1700 б.п. можно будет задумываться о новых покупках.

На валютном рынке индекс доллара в течение марта сдал свои позиции, однако, если посмотреть на более среднесрочную картину, то ситуация там пока изменилась не сильно. Уже больше года индекс доллара большую часть времени проводит в диапазоне 94-100 б.п. и сейчас приближается к нижней границе этого диапазона. Ослабление американской валюты в марте во многом обусловлено уменьшением в умах инвесторов вероятности повышения процентной ставки со стороны Федрезерва на ближайших заседаниях. Однако в случае выхода позитивной статистики из Штатов, спекуляции на тему возможного повышения на июньском заседании могут начать набирать оборот, что приведет к новой волне укрепления американской валюты. Падать ожиданиям повышения ставки уже практически некуда, расти же они могут достаточно сильно. Исходя из этого, перспективы американской валюты в ближайшем квартале смотрятся весьма неплохо.

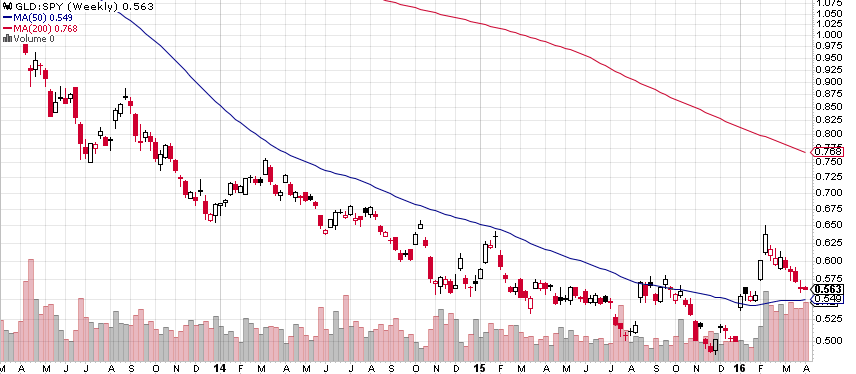

Лидером же в первом квартале стали цены на золото, укрепившиеся более чем на 15%. Относительная динамика золота против американского рынка акций много лет демонстрировавшая нисходящий тренд в течение первого квартала подала первый сигнал для изменения ситуации. Это движение вполне может продолжиться в течение этого года, и покупки золота могут быть актуальны в течение ближайших месяцев. Однако входить в покупки прямо сейчас было бы, наверное, не самой лучшей идеей. Учитывая обратную корреляцию доллара и золота и нахождение индекса доллара у своей нижней границе, в случае укрепления в ближайшие месяцы американской валюты на золото может быть оказано некоторое давление. Тем не менее, потенциал роста у золота еще на 15-20% с текущих уровней (до отметок в 1400-1450 б.п.) определенно есть.

(рисунок взят с портала stockcharts.com)

Таким образом, в начале второго квартала у нас преобладают скорее осторожные настроения. Мы считаем, что аппетит к риску в ближайшие месяцы может ухудшаться, поводов для чего может быть очень много: проблемы корпоративного сектора Китая, возможная новая волна девальвации юаня, новое обострение греческих долговых проблем, «Brexit». Если же всех этих проблем удастся избежать, то на повестке дня окажется повышение процентной ставки со стороны ФРС. Текущие цены весьма неплохие для закрытия большей части длинных позиций по рынкам акций, и переходу в защитные активы, в которых можно пересидеть ожидаемую коррекцию.

Если инвестора интересует валютная доходность, логично было бы держать чистую длинную позицию по рынку акций вблизи нуля, больше обратив внимание на фонды денежного рынка и облигации с недальним сроком погашения. Если инвестора интересует рублевая доходность, то и здесь логично уменьшить длинные позиции по акциям, а возможно обратить внимание на какие-либо надежные долларовые инструменты, поскольку вероятность того, что фаза укрепления рубля близка к своему завершению, также весьма высока.

© 2000-2024. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.