- Аналитика

- Анализ рынка

- Мнения

- (Не)стандартный анализ или чего ожидать от доллара США?

(Не)стандартный анализ или чего ожидать от доллара США?

На улице лето, а у трейдеров настоящий туман перед глазами. Все в сомнении,

что же будет дальше? Попробую хоть немного развеять этот туман.

Начнем как всегда с первой валюты мира – доллара США.

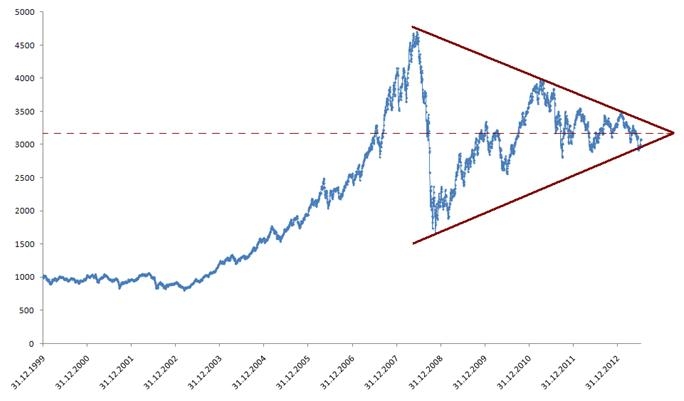

При первом взгляде на график EUR/USD (рис.1.1) видно, что динамика

курса изменялась после катастрофического скачка 2006 2009-ых годов, неким «своеобразным» образом.

Рис.1.1 График EUR/USD (месячные данные, источник – CME)

Можно конечно было прочертить и

«движение в канале», но намного интересней фигура треугольника проведенной по

наиболее сильной линии поддержки. При этом линия сопротивления неутомимо

понижала свой уровень. И сейчас видно понижательное движение этого курса. Но

при этом остается некоторое пространство для достижения уровня сопротивления

находящейся на данное время немного ниже 1,35.

Для проверки рассмотрим график индекса доллара США (см. рис.2.1)

Рис. 2.1 График индекса доллара США (месячные данные, источник – ICE Futures)

Индекс тоже «нарисовал» треугольник,

и с точки зрения технического анализа после этого он должен подняться примерно

на 8 до уровня 92-х индексных пунктов.

Но это технически. Чтобы подтвердить либо отвергнуть эту гипотезу посмотрим

на поведение влияющих факторов.

Для начала разберемся, на сколько в Европе верят доллару? Хорошим

показателем в этом вопросе является индекс евродоллара (т.е. показывает на

уровень кредитования европейской экономики долларами США), показанный на рис

3.1.

Рис.3.1 График евродоллара (месячные данные, источник – CME)

Из графика видно, что доверие к

доллару в европейских странах одно из самых высоких и стабильно держится на

протяжении 3-х лет.

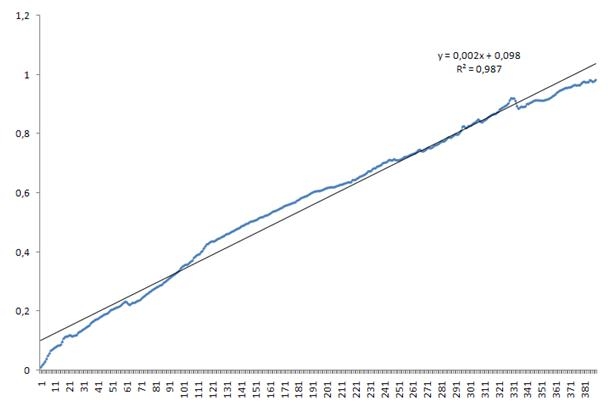

Вторым возмутителем спокойствия шествия доллара является уровень цен на

сырьевые товары. Как известно, интегрированным показателем товарного рынка,

является рынок индекса CRB, график которого представлен на рис 4.1.

Рис.4.1 График CRB (дневные данные, источник данных – Thomson Reuters)

График «нарисовал» равнобедренный

треугольник, с пройденной «точкой прорыва», что говорит о достижении

равновесных цен на товарных рынках. Более подробней дальнейший характер

изменения этих цен рассмотрим позже, а сейчас присмотримся к денежной массе США

и стран еврозоны.

Интегрированными показателями денежной массы в экономике является денежный

агрегат М2 (М3 ФРС перестал публиковать еще до кризиса, поэтому ограничимся этим

для сравнения), который показывает количество как наличной массы и средств на

счетах в банках, так и срочные депозиты в совокупности.

Так как эти агрегаты имеют различные величины и обслуживают экономики различных размеров, рассмотрим кумулятивное (сложенное один с другим) изменение логарифмов темпов роста этих агрегатов начиная с 1981-го года и по наши дни:

где

si – величина текущего значения агрегата;

si-1 – величина предыдущего значения агрегата.

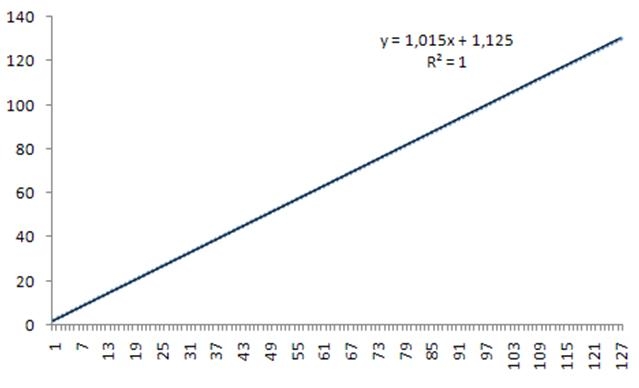

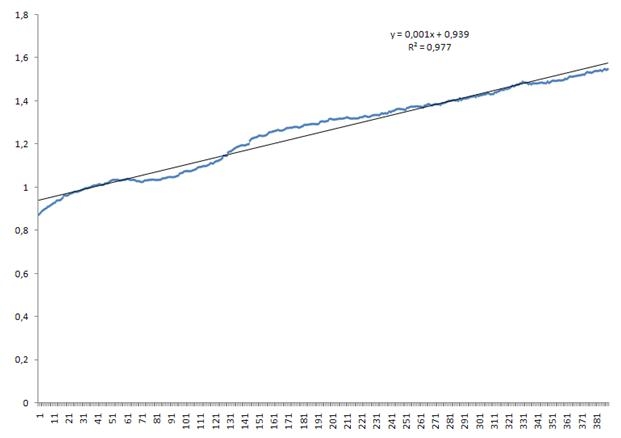

Результаты выведены на рисунке 5.1.

а) M2 EUR б) M2 USD

Рис.5.1 Сравнительный график агрегатов M2 (квартальные данные, источник данных – Federal Reserve Bank of St. Louis)

В целом за отчетный период кумулятивная сумма логарифмов темпов роста

еврозоны составила 130,0716, а США 129,886.

Данное сравнение показывает, что денежные массы евро и доллара растут

примерно одинаково (с небольшим опережением роста денежной массы евро).

Предполагая, что эти темпы роста и в дальнейшем будут соответствовать друг

другу, этот фактор риска также как и рост товарных цен можно исключить.

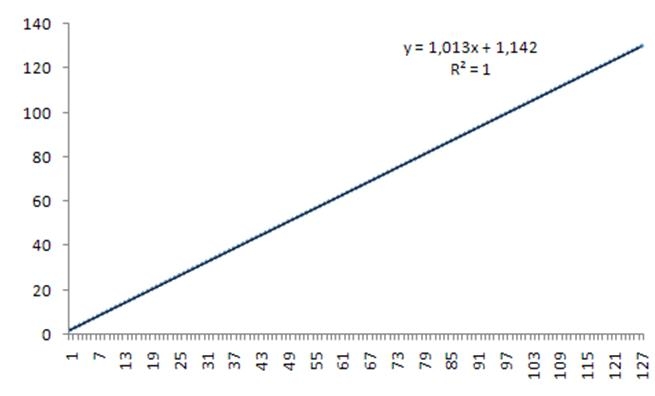

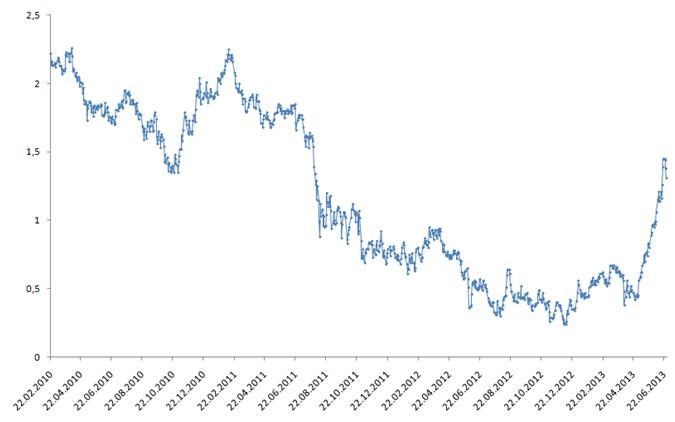

В этой связи интересно сравнить тогда темпы роста инфляции в этих зонах.

Для сравнения возьмем потребительские инфляции (CPI) за тот же период,

подсчитанные аналогичным образом. Сравнительный график показан на рисунке 6.1.

а) CPI USD б)

CPI DEM

Рис.6.1 Сравнительный график CPI (месячные данные, источник данных – Federal Reserve Bank of St. Louis)

Кумулятивная сумма темпов роста инфляции в США за отчетный период составила

0,982594, а Германии 0,683044. Наклон тренда в CPI США тоже намного круче, что говорит, о более быстром

удорожании товаров в США, чем в Европе.

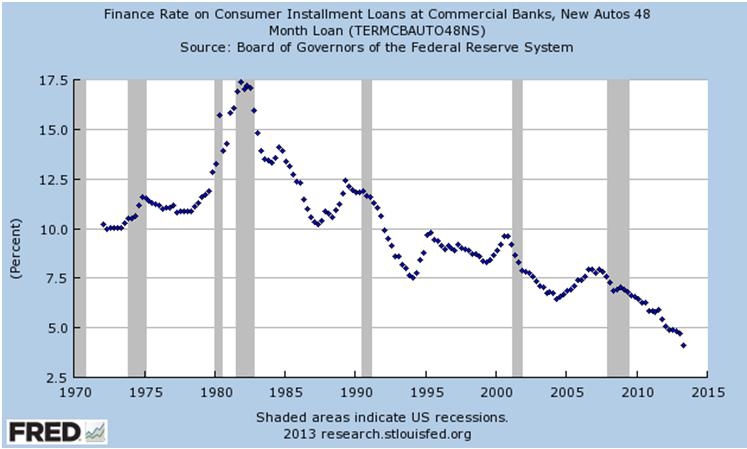

При одинаковом темпе роста денежной массы более высокий темп роста инфляции

возможен благодаря более высокому уровню спроса, обеспечиваемому очень низкой

ставкой кредитования коммерческими банками (см. рис. 7.1).

Рис.7.1 Процентные ставки потребительского кредитования коммерческими

банками США (месячные данные, источник данных – Federal Reserve Bank of St. Louis)

Этот рост спроса уже на уровне

самоорганизации рынка улучшает экономическую ситуацию, что заметно при

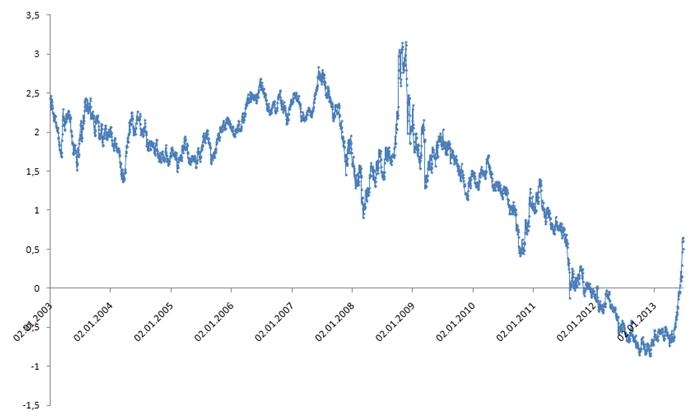

рассмотрении реальной доходности 10-ти летних казначейских облигаций США (см.

рис. 8.1).

а) 10-летние б)

30-летние

Рис.8.1 Реальная доходность государственных облигаций США (дневные данные,

источник данных – U.S. DEPARTMENT OF THE TREASURY)

Возросшая доходность по облигациям привлекла к покупке государственных облигаций

частных инвесторов, которые тем самым начали поддерживать экономику США своими

капиталами.

Дополнительные денежные вливания по QE3 только больше раскрутят уровень инфляции и без того

увеличивающийся быстрее чем в зоне евро.

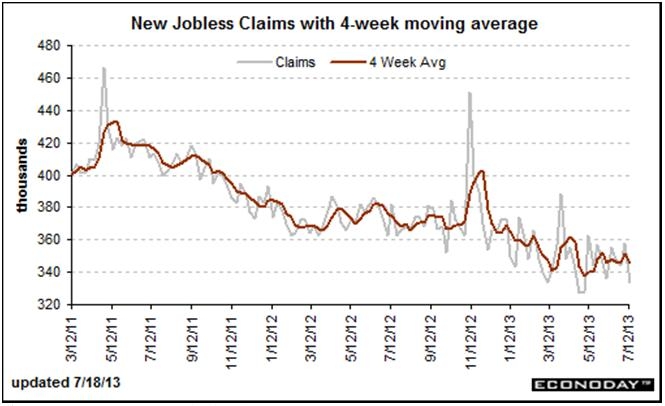

Это подтверждается регулярным уменьшением уровня заявок по безработице

Рис.9.1 Тренд количества новых заявок по безработице (источник данных – Bloomberg)

Т.о. последний «возбудитель» – третье количественное смягчение

маловероятно.

Учитывая опережающие данные роста экономики и маловероятное влияние иных

показателей, данные технического анализа должны подтвердиться – доллар будет

укрепляться, тем самым понижая курс EUR/USD с уровнем таргетации $1,2.

© 2000-2024. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.