- Аналитика

- Анализ рынка

- Мнения

- Не такой страшный черт, как его малюют

Не такой страшный черт, как его малюют

Индекс Dow Jones всегда привлекал повышенное внимание у финансовых аналитиков.

Это и понятно, так как является «барометром» финансового состояния самых влиятельных компаний США. Но вот его динамика на 99% соответствует динамике индекса S&P 500, который был проанализирован в статье «Надежно и доходно».

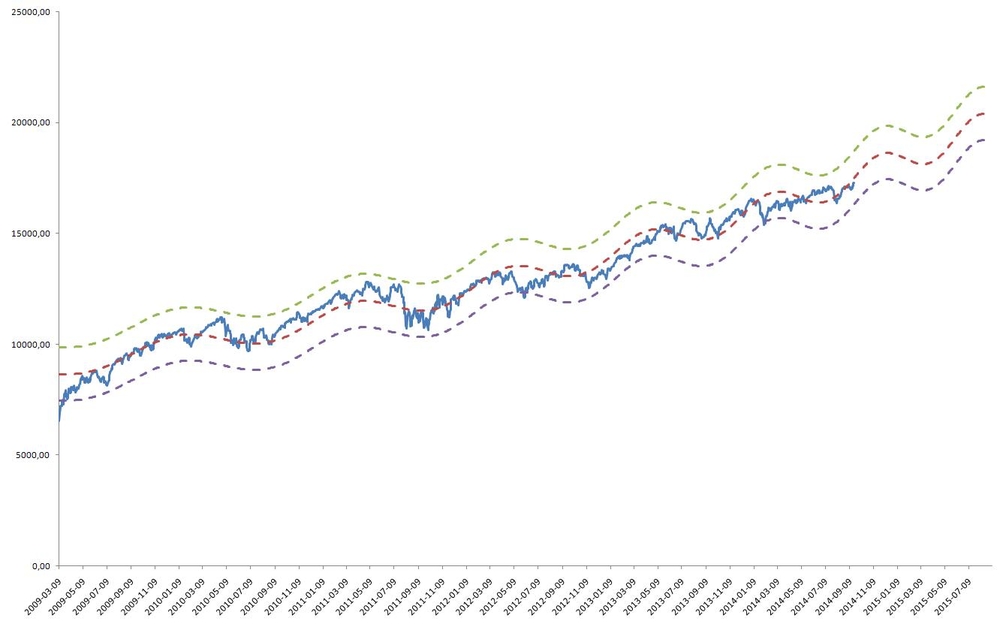

Однако если сравнить динамики этих индексов (см. рис. 1), то видно, что темп роста Dow Jones Industrial Average, который был выбран для сравнения, меньше чем у S&P 500.

Рис. 1 Сравнение динамик индекса S&P 500 и Dow Jones Industrial Average (собственный расчет, источник данных: S&P Dow Jones Indices LLC)

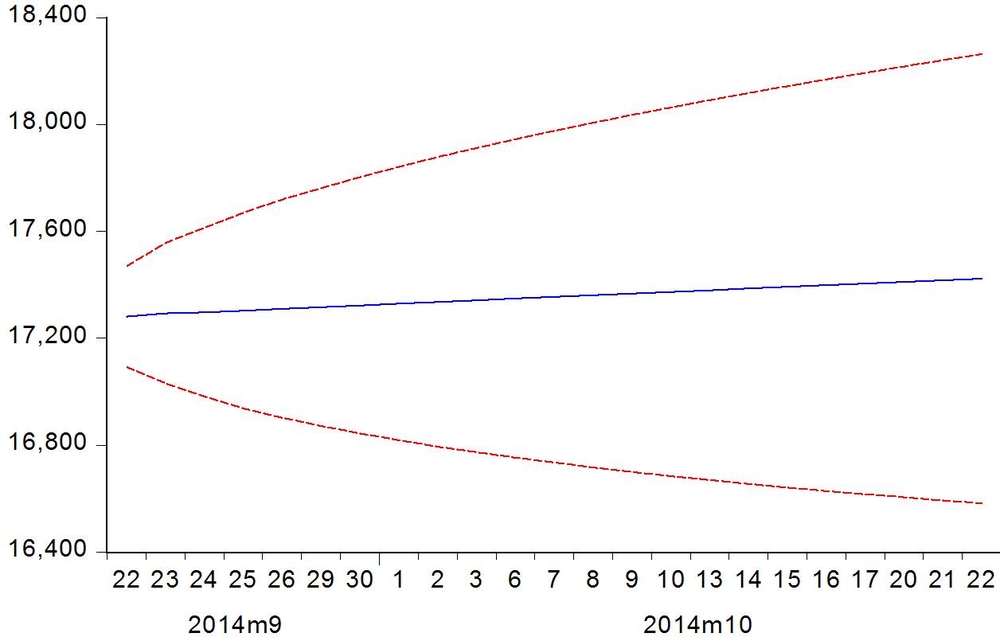

Поэтому и бета логарифмического наклона примерно в два раза меньше, при сравнимых остальных показателях. Поэтому и прогноз на текущий год в принципе соответствует прогнозу индекса S&P 500 (см. рис. 2).

Рис. 2 Средневолновой прогноз динамики индекса Dow Jones Industrial Average (собственный расчет, источник данных: S&P Dow Jones Indices LLC)

Текущий прогноз также показывает сходную повышательную тенденцию, в чем можно убедиться, сравнив рисунки 3 и 4 статьи «Надежно и доходно».

Рис. 3 Текущий прогноз динамики индекса Dow Jones Industrial Average (собственный расчет, источник данных: S&P Dow Jones Indices LLC)

Видимо «пугалки» 22-м сентября останутся «пугалками», а рынок пойдет вверх с тем же темпом.

Отдельно остановлюсь на отличиях отклонений прогнозных данных логопериодического анализа и авторегрессионного.

Авторегрессионный анализ корнями своими уходит в стохатсическую финансовую теорию, которая утверждает, что с увеличением времени прогноза среднеквадтатическое отклонение должно расти по закону корня квадратного прогнозного времени (например, при расчете опционных цен по формуле Блэка-Шоулса). В соответствии с этим правилом и рассчитаны все текущие прогнозы, а также показаны увеличения среднеквадратического отклонения (например, как показано на рисунке 3 красными линиями). И это правильно, т.к. прогноз охватывает все пространство возможных изменений, как детерминированных, так и случайных.

Но если выделять в соответствии с формулой Дуба детерминированную составляющую, например с помощью логопериодической формулы либо даже линейный тренд, как в методе Винтерса, то остается только случайная составляющая с постоянным среднеквадратическим отклонением (в последнем случае немного большая). В этом можно убедиться, рассматривая постоянство отклонений на рисунке 2, либо на ином другом прогнозе представленном ранее.

Конечно, случайность вещь неприятная особенно когда «обрывает стопы», но не настолько и страшен черт как его малюют. Например, если открыв позицию на покупку (предположим, год назад), все что нужно было сделать, так это установить стоп-лосс на уровне фиолетовой кривой, а профит-лосс на уровне зеленой кривой, а затем синхронно их передвигать целый год, сопровождая криволинейную тенденцию. Впрочем, можно придумать и другие методы торговли. Например, вычитая постоянно прогнозное значение от фактического, можно получить практически случайную последовательность, а т.к. все инструменты технического анализа создавались на базе законов теории вероятности, то и «работа» этих индикаторов (например, стохастиков, которые разрабатывались в рамках теории случайных блужданий) будет более стабильной. Предела фантазии при этом творчестве нет.

© 2000-2024. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.