- Аналитика

- Анализ рынка

- Мнения

- О поведении SSE Composite или интерпретация по Земану

О поведении SSE Composite или интерпретация по Земану

Китайская экономика не менее странная, чем сами китайцы, но ее состояние читается с помощью поведения фондовых индексов не хуже европейских или американских.

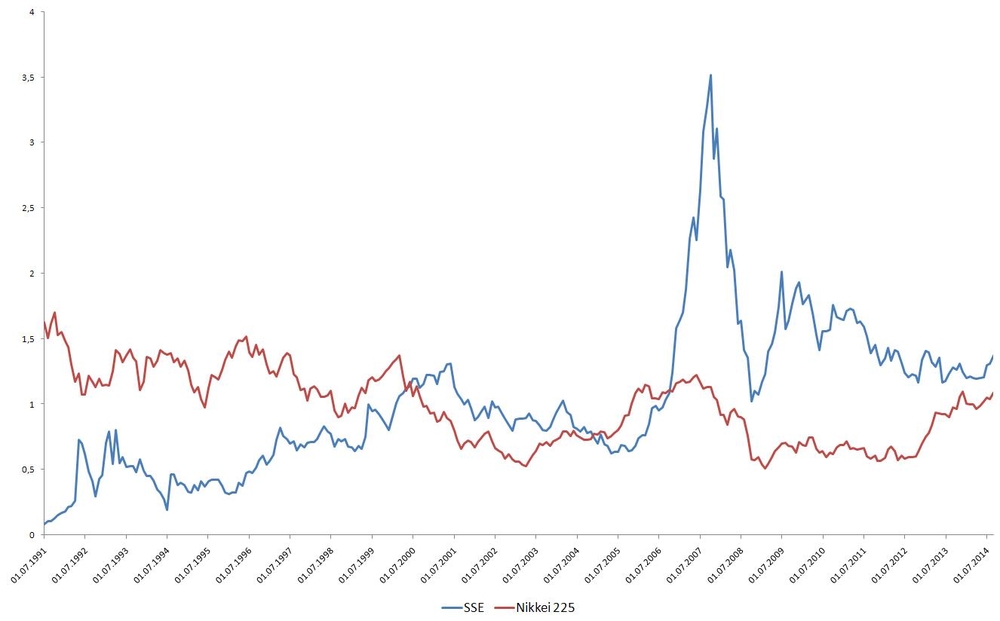

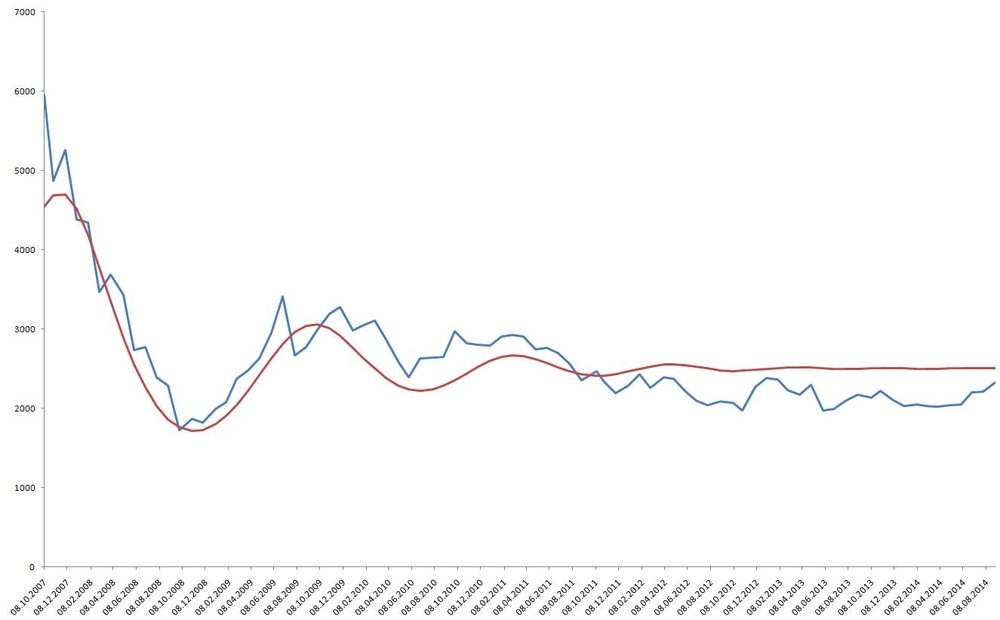

В прикладном смысле изучение главного фондового индекса Китая SSE Composite интересно с точки зрения анализа и прогнозирования состояния товарных рынков, т.к. в нем представлены все котирующиеся на Шанхайской фондовой бирже компании. И на рисунке 1 видно как его динамика сходна с динамикой товарных рынков, и как она отличается от динамики японского индекса Nikkei 225.

Рис. 1 Сравнение динамик индексов Nikkei 225 и SSE Composite (собственный расчет, источники данных: Токийская и Шанхайская фондовые биржи)

Учитывая столь разную динамику, в принципе невозможно воспользоваться результатами анализа Nikkei 225, и поэтому нужно провести длинноволновой анализ, который представлен на рисунке 2.

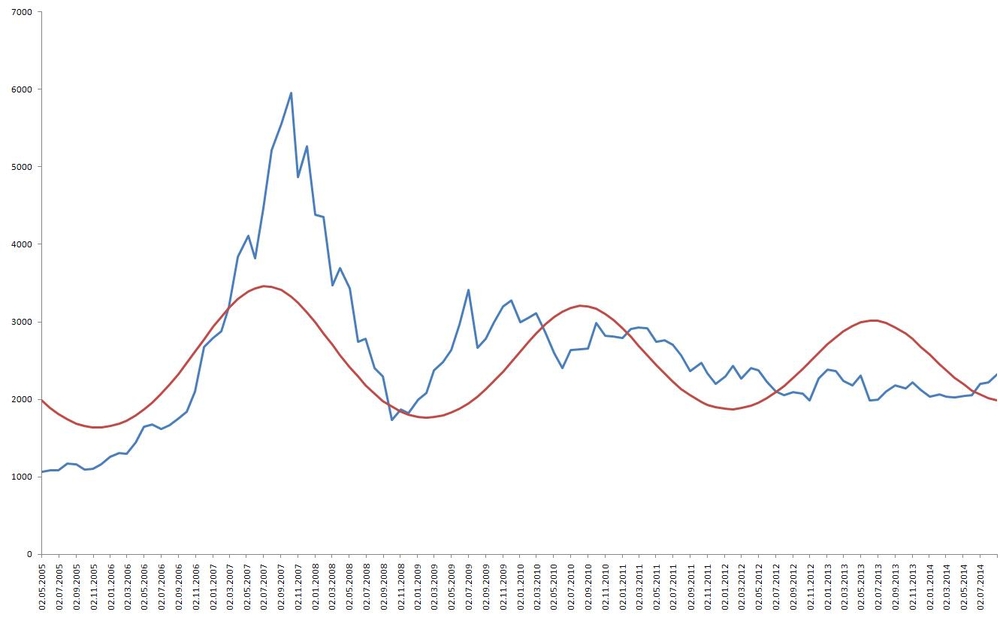

Хоть и с большим приближением (хотя основные вехи роста и падения индекса указываются верно), но длинная волна указывает на приближающееся восстановление индекса. Применение различных методов анализа не дало удовлетворяющего результата, и пришлось применять методы, которые известны довольно узкому кругу специалисту. Поэтому вкратце поясню их использование, еще и потому, что они являются по большей мере качественными (т.е. научно доказанные методы, заменяющие интуитивные).

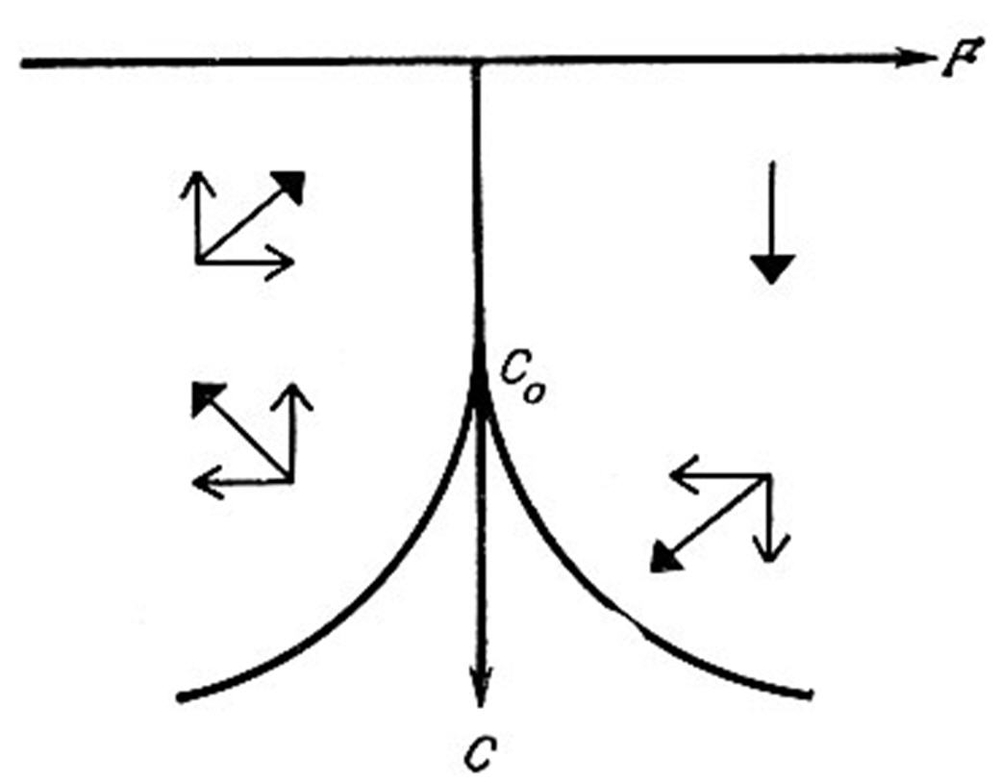

В работе. «On the unstable behaviour of stock exchanges, J. of Math. Economics» в 1974E. C. Zeeman предложил модель исследования нестабильного поведенияфондового рынка, которая графически показана на рисунке 3, в котором в качестве внутренней переменной выбрал темп прироста фондового индекса J. Тогда J = 0 означает устойчивый рынок (боковой тренд), J > 0 - оживление (бычий тренд), J < 0 - спад (медвежий тренд). J зависит от того, какой политики вложений придерживаются участники, и, наоборот, известное значение J влияет на них обратной связью. Основная гипотеза по Э. Зиману такая: имеются два основных типа инвесторов, одни - «фундаменталисты», которые исходят из долгосрочных прогнозов (долгосрочные инвесторы), и другие - «чартисты», которые исходят из текущего состояния рынка (приверженцы технического анализа). К последним, как правило, относятся краткосрочные инвесторы. Тогда можно в качестве основных параметров ввести следующие два параметра: С - равный относительному количеству краткосрочных вложений на рынке, и F - равный минимальному требованию фундаменталистов к вложенному капиталу.

Принимая естественно звучащие гипотезы, что J меняется быстрее, чем С и F, и что, когда С мало, J непрерывно возрастает вместе с F, а при большом С рынок становится нестабильным выходит, что J имеет в рассматриваемой области устойчивую особенность, которая (поскольку приняты во внимание два существенных параметра) может быть только особенностью типа сборки Уитни (фигура типа «клюв» на рисунке). Принимая дальше гипотезы: скорость С имеет тот же знак, что и J (т.е. краткосрочные инвесторы следуют за трендом), F > 0 после большого подъема, а также после короткого падения J и F > 0,еcли J в течение некоторого времени падал и затем начал выравниваться, получается динамика, исходя из которой можно дать следующее описание качественной картины поведения биржи. Рынок может быть выведен из состояния равновесия вложениями, перемещенными из других отраслей, именно благодаря длительному состоянию равновесия. При этом увеличиваются вложения долгосрочных инвесторов. Повышающийся индекс привлекает краткосрочных инвесторов, но когда их вложений становится слишком много, долгосрочные инвесторы начинают уменьшать свои. В результате точка пересекает критическую кривую, происходит резкий спад, краткосрочные инвесторы уходят, и система медленно возвращается в положение равновесия.

Рис. 3 Модель нестабильного поведения фондовой биржи Э. Зимана

Как указывалось выше, модель является качественной, но приближенный количественный ее аналог соответствует широко известному соровскому индикатору «силы быков и медведей». Т.е. его можно использовать для уточнения параметров для использования базовой модели.

Но в данном случае использовать соровский индикатор не представляется возможным, т.к. данные об индексе SSE Composite не содержат величин объемов. Конечно пользуясь индексным методом, обрабатывая объемные показатели всех компаний входящих в расчет индекса, можно получить примерные объемные показатели. Но трудоемкость таких расчетов настолько большая, что делать это не имеет смысла.

На счастье Э. Зиманпредложил и несколько иной качественный метод, который с успехом можно применить в данном случае.

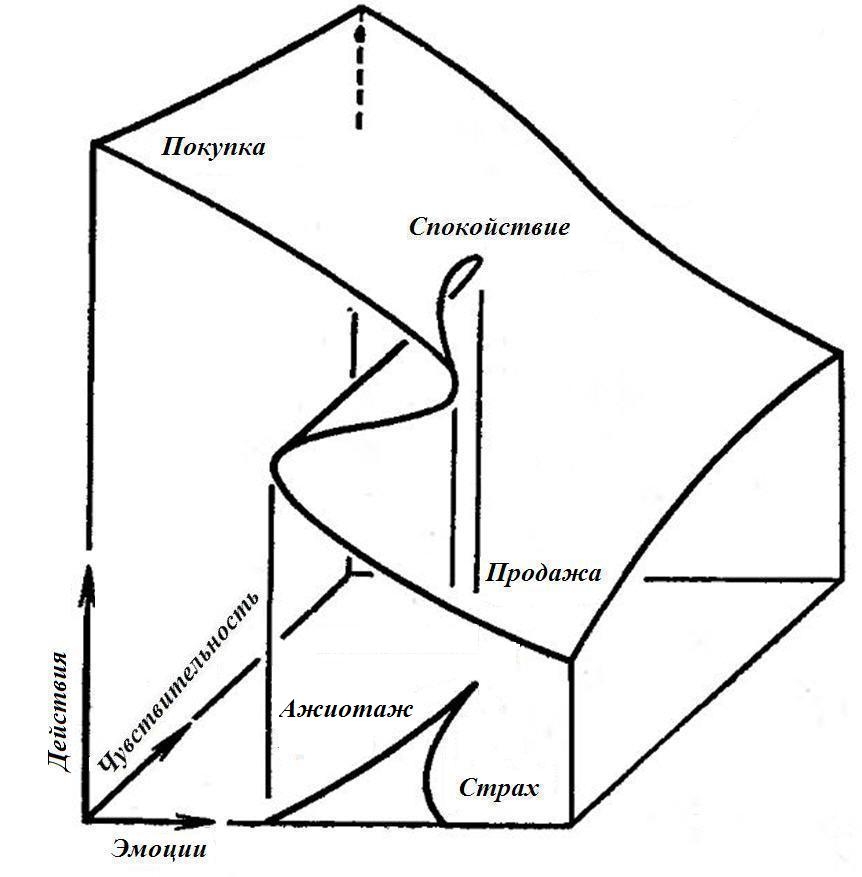

В работе «A model for institutional disturbances» представленной в 1976 он совместно с группой социальных психологовпредложил модель поведения социальных групп к которым и относится фондовый рынок. В самой работе представлен анализ поведения заключенных в одной из тюрем, но переустановив значения базовых параметров можно получить модель психологии поведения на фондовой биржи, которая показана на рисунке 4.

Рис. 4 Модель психологии поведения на фондовой биржи по Э. Зиману

Как видно из рисунка, одна координата показывает эмоцию рынка (или конкретного трейдера), которому может быть присущи либо состояние спокойствия, либо ажиотажа приобретения доходного инструмента, либо страха потерь. Другая координата показывает чувствительность рынка к изменениям, которая определяется фундаментальными экономическими показателями данного рынка. И третья координата показывает, какое действие в данном параметрическом пространстве осуществляет трейдер (либо рыночное большинство).

Таким образом, в случае какого-либо повышения параметра чувствительности, при достижении определенного эмоционального состояния (точное определение значения этой точки приведено в обоих вышеперечисленных работах Э. Зимана), начинается ажиотаж, который со временем изменяется на спокойствие, после коррекции образованной видимой на рисунке сборки. И в этой точке даже незначительное изменение параметров приводит к страху, при котором начинаются продажи, и после коррекции образованной той же сборкой продажи продолжаются до уровня равновесного рынка. Т.е. графически будет нарисована фигура «голова-плечи», и это именно то изменение значения индекса, которое было в период 2005 - 2008 гг. что можно увидеть на рисунке 2.

Совмещая эти два метода качественного анализа, исходя из конкретных рыночных данных можно сделать следующие выводы: краткосрочные инвесторы китайский рынок преимущественно оставил, и продолжает оставлять и некоторая часть долгосрочных инвесторов, и рынок не имеет признаков рождения финансовой катастрофы. Т.е. рынок будет «стоять» на уровне достигнутого равновесия.

Все необходимые уравнения и условия возникновения финансовых катастроф существуют, и можно провести и количественный анализ, который указывает не на временную компоненту, а на параметрическое приближение к кризисной точке (как в сторону роста, так и в сторону падения), т.е. на условия возникновения катастрофы, а не на время ее наступления. Но в данном случае проводить такой анализ проводить нет никакой необходимости, и вывод можно сделать простым качественным анализом. Это подтверждает и средневолновой анализ динамики индекса SSE Composite, который показан на рисунке 5.

Рис. 5 Средневолновой анализ динамики индекса SSE Composite (собственный расчет, источник данных: Шанхайская фондовая биржа)

Согласно полученным расчетным параметрам это состояние бокового тренда продлиться примерно до мая 2016-го года (если конечно, какой-либо фундаментальный параметр не изменит состояние медленноизменяющихся параметров (например, революция, или выпуск на рынок качественно иной продукции)). Но это также означает, что дополнительного давления повышенным спросом со стороны Китая на товарные рынки ждать пока не приходится.

© 2000-2024. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.