- Аналитика

- Новости и инструменты

- Новости рынков

- Обзор фондового рынка США за неделю

Обзор фондового рынка США за неделю

Основные фондовые индексы США завершили сегодняшние торги ниже нуля

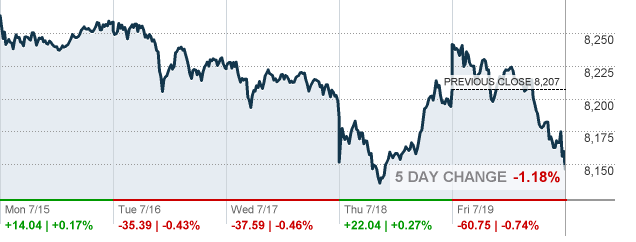

По итогам торговой недели: DOW -0.65%, S&P -1.23%, Nasdaq -1.18%

В понедельник фондовые рынки США выросли, но лишь незначительно, так как инвесторы проявляли осторожность в начале сезона корпоративной отчетности. Citigroup Inc. (С) опубликовала превысившие ожидания квартальные результаты перед открытием рынка, дав неофициальный старт сезону корпоративной отчетности за второй квартал. Компания сообщила о получении квартальной прибыли на уровне $1.95 в расчете на одну акцию, что оказалось выше среднего прогноза ($1.80). Выручка банка также превзошла ожидания. Однако, как отмечают аналитики, основной причиной сильной отчетности являются доходы, полученные от первичного публичного размещения акций (IPO) платформы для торговли облигациями Tradeweb. Участники рынка ожидают, что отчеты и прогнозы компаний позволят оценить, насколько глубоко влияние затянувшегося торгового спора между США и Китаем на корпоративную прибыль. Согласно данным Refinitiv IBES, аналитики прогнозируют, что прибыль компаний S&P 500 покажет снижение на 0.4% в г/г во втором квартале, что станет первым квартальным снижением за три года.

Во вторник основные фондовые индексы США умеренно снизились, оказавшись под давлением заявлений Дональда Трампа о том, что США и Китаю “предстоит пройти долгий путь”, чтобы достичь торгового соглашения. Кроме того, инвесторы неоднозначно отреагировали на отчетность трех крупнейших американских банков. Участники рынка также получили блок смешанных статданных. Так, отчет Министерства торговли показал, что розничные продажи в июне выросли на 0.4%, что соответствует пересмотренному в сторону снижения майскому значению. Экономисты ожидали, что розничные продажи вырастут на 0.1% по сравнению с ростом на 0.5%, о котором первоначально сообщалось в предыдущем месяце. Между тем, данные ФРС показали, что объем промпроизводства остался без изменений в прошлом месяце после повышения на 0.4% в мае. Экономисты прогнозировали увеличение на 0.1% в июне.

В среду основные фондовые индексы США завершили торги в минусе на фоне смешанных корпоративных отчетов и сообщений о том, что переговоры между США и Китаем зашли в тупик, поскольку США пытаются выяснить, как поступить с Huawei. В фокусе участников рынка также находились разочаровывающие данные по рынку жилья США. Министерство торговли сообщило, что объем строительства жилья упал в июле второй месяц подряд, а количество разрешений на строительство сократилось до 2-летнего минимума, указывая на то, что рынок жилья продолжает испытывать трудности, несмотря на снижение ставок по ипотечным кредитам. Жилищное строительство сократилось на 0,9% до сезонно скорректированного годового показателя в 1,253 млн. единиц в прошлом месяце. Экономисты прогнозировали, что закладки новых домов упадут до 1,261 млн. Строительство домов на одну семью, на которые приходится самая большая доля на рынке жилья, выросло на 3,5% до 847 000 единиц в июне. Разрешения на строительство упали на 6,1% до 1,220 млн. единиц в июне, минимума с мая 2017 года. Определенное влияние на ход торгов оказал отчет ФРС “Бежевая книга”. В отчете сообщалось, что экономическая активность продолжила расти, несмотря на сохраняющиеся опасения в отношении торговли.

В четверг основные фондовые индексы США немного выросли, причиной чему были "голубиные" заявления представителя ФРС Уильямса, после которых фьючерсы на федеральные фонды подразумевают, что трейдеры теперь видят 59%-ую вероятность сокращения ставки ФРС на 50 базисных пунктов на июльском заседании по сравнению с 34% в среду и ранее сегодня. Инвесторы также анализировали смешанные корпоративные отчеты и ожидали новых заявлений о торговых переговорах между США и Китаем. Акции Netflix упали почти на 11% после того, как компания сообщила о неожиданной потере подписчиков в США в сочетании с более медленным, чем ожидалось, ростом количества подписчиков за рубежом. На этом фоне инвесторы проигнорировали тот факт, что заявленная квартальная прибыль на уровне $0.60 в расчете на одну акцию превзошла прогноз рынка ($0.55 на акцию). Квартальная отчетность IBM (IBM, +4.35%) показала, что ее выручка сократилась четвертый квартал подряд. В то же время прибыль достигла $3.17 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $3.08. Чистая прибыль IBM увеличилась благодаря росту “облачного” бизнеса.

В пятницу основные фондовые индексы США завершили торги в минусе, несмотря на солидные квартальные результаты Microsoft (MSFT). Давление на рынок оказали угасающие ожидания агрессивного сокращения ставки ФРС на июльском заседании. Издание WSJ сообщило, что представители ФРС сигнализируют о снижении ставки на 25 б.п. в этом месяце. В настоящее время инвесторы оценивают с вероятностью 22,5% снижение ставки в США на 50 базисных пунктов позднее в этом месяце, согласно инструменту FedWatch CME Group. Накануне вероятность такого шага составляла 60,2%, причиной чему были комментарии представителя ФРС Уильямса. В фокусе инвесторов также находились предварительные результаты исследований Thomson-Reuters и Мичиганского института, которые показали, что в июле индекс потребительских настроений вырос до 98.4 пункта по сравнению с окончательным чтением за июнь 98.2 пункта. Впрочем, аналитики ожидали, что индекс улучшится до 98.5 пункта.

В отраслевом разрезе почти все сектора индекса S&P за период 15 - 19 июля включительно показали падение. Наибольшее снижение зафиксировал сектор основных материалов (-1,6%). Повышение продемонстрировал только сектор потребительских товаров (+0,2%)

Что касается компонентов индекса DOW, за прошедшую неделю повышение показали 19 из 30 акций, входящих в состав индекса. Лидером были акции Dow Inc. (DOW, +8.31%). Наибольший отрицательный результат за неделю продемонстрировали акции Johnson & Johnson (JNJ, -5.74%).

Информационно-аналитический отдел TeleTrade

© 2000-2024. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.