- Аналитика

- Новости и инструменты

- Новости рынков

- Обзор валютного рынка за неделю

Обзор валютного рынка за неделю

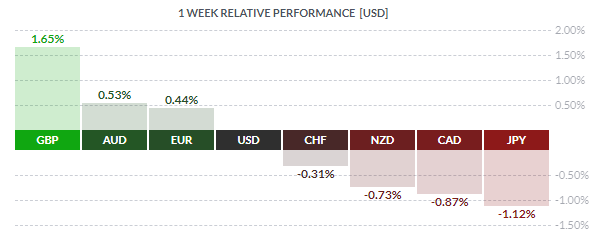

По итогам недели основные валюты продемонстрировали смешанную динамику. Наибольшее снижение по отношению к доллару США показали швейцарский франк (-0,31%), новозеландский доллар (-0,73%), канадский доллар (-0,87%) и японская иена (-1,12%). Повышение зафиксировали британский фунт (+1,65%), австралийский доллар (+0,53%) и евро (+0,44%).

В понедельник евро умеренно вырос против доллара США, отреагировав на сообщения о том, что Германия может усилить налогово-бюджетное стимулирование. Это увеличило надежды на то, что правительства будут действовать для стимулирования роста в регионе, хотя ожидания дальнейшего смягчения денежно-кредитной политики со стороны ЕЦБ ограничивали укрепление евро. Германия рассматривает возможность создания "теневого бюджета", который позволил бы Берлину поднять государственные инвестиции выше лимита, закрепленного конституционными нормами в отношении долга, сообщили Reuters три человека, знакомые с внутренними обсуждениями. Официальные лица заявили, что правительственные чиновники обсуждают идею создания независимых государственных структур, которые бы воспользовались исторической возможностью нулевой стоимости заимствований и взяли на себя новые долги для увеличения инвестиций в инфраструктуру и защиту климата, заявили чиновники,

Во вторник доллар США консолидировался по отношению к евро, так как инвесторы проявляли осторожность в преддверии заседания Европейского центрального банка в четверг, Инвесторы пытались понять, будет ли дальнейшее монетарное стимулирование эффективным в борьбе с экономической слабостью в еврозоне, и не разочарует ли ЕЦБ голубиные ожидания, которые преобладают на рынке. Политики ЕЦБ склоняются к пакету стимулов, который включает в себя снижение ставок, усиленное обязательство держать ставки на низком уровне дольше и компенсацию банкам за побочные эффекты отрицательных ставок, сообщили пять источников, знакомых с дискуссией на прошлой неделе. Многие также выступали за возобновление покупки активов, но оппозиция со стороны некоторых стран Северной Европы усложняет эту задачу.

В среду доллар США заметно вырос против евро, приблизившись к максимуму 4 сентября, что было обусловлено публикацией благоприятных данных по ценам производителей США, а также слухами о том, что ЕЦБ сократит прогнозы роста ВВП на 2019 и 2020 года. Цены производителей в США выросли в августе, но общий тренд в инфляции производителей остается сдержанным, укрепляя ожидания финансового рынка в том, что ФРС снова снизит ставки на следующей неделе, чтобы поддержать замедляющуюся экономику. Министерство труда сообщило, что индекс цен производителей на конечный спрос вырос в августе на 0,1%, поскольку скачок стоимости услуг компенсировал самое большое падение цен на товары за 7 месяцев. Индекс цен производителей вырос на 0,2% в июле. За 12 месяцев до августа индекс цен производителей вырос на 1,8% после увеличения на 1,7% в июле. За исключением волатильных компонентов продуктов питания, энергетики и торговых услуг, цены производителей подскочили на 0,4% в прошлом месяце после падения на 0,1% в июле, первого снижения с октября 2015 года. Так называемый базовый ИЦП вырос на 1,9% за 12 месяцев до августа после увеличения на 1,7% в июле.

В четверг евро резко подешевел против доллара США, достигнув минимума 3 сентября, но вскоре отыграл все ранее утраченные позиции, и обновил максимум сентября. Причиной таких колебаний были итоги заседания ЕЦБ. Поддержку паре EUR/USD оказало общее ослабление американской валюты и комментарии главы ЕЦБ Драги, которые оказались менее пессимистичными, чем предполагалось. По итоги своего заседания ЕЦБ снизил процентные ставки по депозитам и возобновил количественное смягчение, укрепив ожидания голубиной позиции от ФРС на заседании на следующей неделе. ЕЦБ снизил ставку по депозитам до рекордно низкого уровня -0,5%, пообещав, что ставки будут оставаться низкими в течение более длительного периода, и заявил, что с 1 ноября возобновит покупки облигаций в размере 20 млрд евро в месяц. Вместе с тем, ЕЦБ снизил прогнозы роста на 2019 и 2020 года. Прогноз на 2019 год был пересмотрен до 1,1% против 1,2% в июне, а прогноз на 2020 год - до 1,2 % с 1,4%. На 2021 год прогноз остался на уровне 1,4%. Также ЕЦБ пересмотрел прогнозы по инфляции: на 2019 год - до 1,2% против 1,3% в июне, на 2020 год - до 1,0% с 1,4%, а на 2021 год - до 1,5% с 1,6%. В начале года ЕЦБ прогнозировал инфляцию на уровне 1,6% в этом году и 1,7% в 2020 году..

В пятницу евро умеренно вырос против доллара США, достигнув максимума 27 августа, но затем растерял почти все заработанные позиции. Давление на пару EUR/USD оказали данные по розничным продажам США, а также значительное повышение доходности 10-летних казначейских облигаций США. Министерство торговли сообщило, что розничные продажи выросли на 0,4% в августе после пересмотренного повышения на 0,8% в июле. Экономисты ожидали, что розничные продажи вырастут на 0,2% по сравнению с ростом на 0,7%, о котором сообщалось в предыдущем месяце. Исключая скачок продаж автомобилей, розничные продажи в августе не изменились после роста на 1,0% в июле. Ожидалось, что продажи без учета автомобилей увеличатся на 0,1%.

Информационно-аналитический отдел TeleTrade

© 2000-2024. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.